产品中心PRDUCTS

技术支持RECRUITMENT

TB体育2022电子元器件销售行情分析与2023趋势展望

2023-03-05 18:23:00

TB体育回顾2022年,疫情、通胀、贸易冲突及供需错配依旧是导致芯片短缺的核心因素,虽然芯片行情在下半年迎来拐点,销售大幅放缓,但全年销售额同比仍有小幅上升。

美国半导体工业协会(SIA)数据显示,2022年全球半导体销售额达5735亿美元,同比增长3.2%。其中中国市场半导体销售额达1803亿美元,同比下降6.3%。

从地区看,2022年中国仍旧是全球最大的半导体消费市场,占比达31.4%,同比下降6.3%;与之相反,美洲市场涨幅最大,占比达16.0%;其他如欧洲及日本等市场需求维持相对稳定态势,占比分别为12.7%、10.0%。

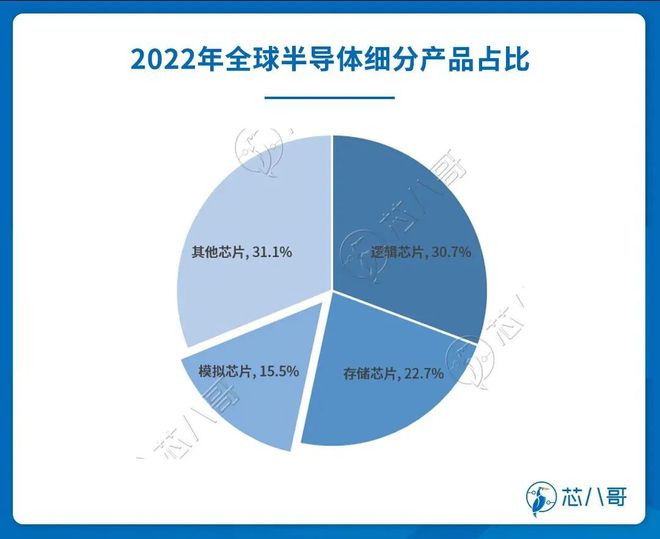

从芯片类型看,逻辑芯片和存储芯片占比最大,销售额分别为1760亿美元和1300亿美元;模拟芯片涨幅最大,同比增长7.5%,达到890亿美元。

从头部厂商看,2022 年全球Top25半导体供应商总收入同比增长2.8%,占整体市场份额达77.5%;Top10半导体供应商占整体市场份额达53.9%。强者恒强趋势凸显。

短期内,受库存去化影响,世界半导体贸易统计组织(WSTS)预计,2023年全球半导体行业销售额将下降4.1%。长期看,随着以新能源为代表的终端市场需求快速增长,未来几年以中国为代表的半导体区域市场仍维持高景气度。

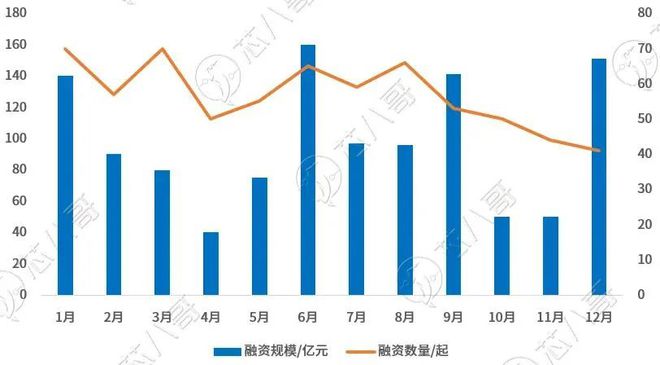

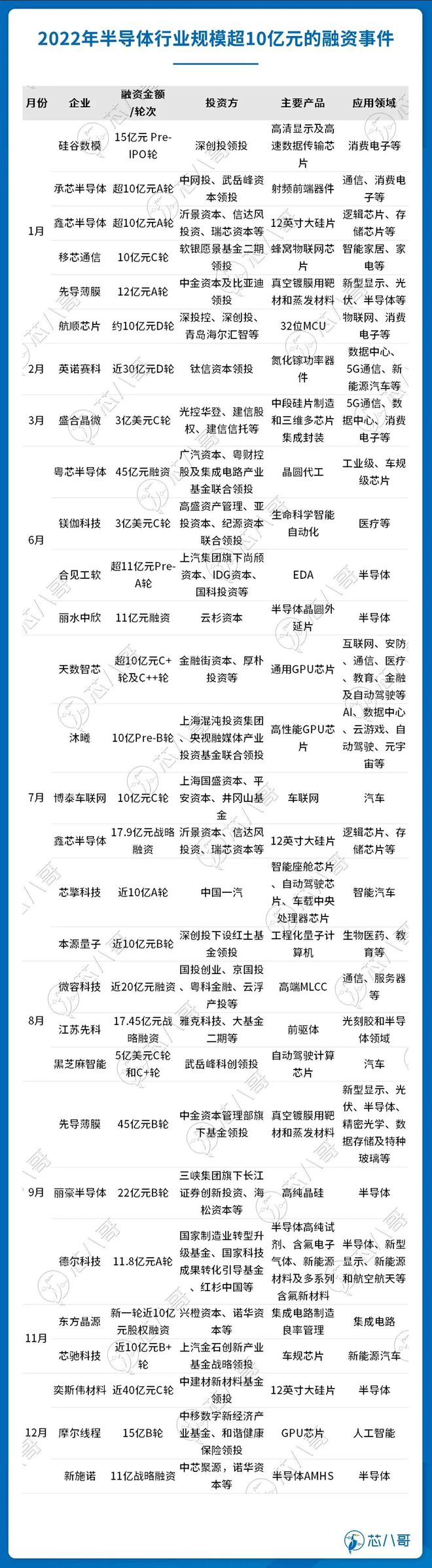

2022年,半导体一级市场融资事件超680起,规模超1170亿元,相比2021年超1100亿元的融资规模增速明显放缓,但整体热度仍在。

从投资方向看,2022年半导体一级市场投融资重心开始转向大市场、大赛道和可预期商业落地的项目,材料和IC制造领域的高额投资成重点,以往备受追捧的芯片设计环节则意外“遇冷”。未来机会更多在于以车规级为代表的高端芯片,涉及供应链安全的半导体设备和材料等环节。

经过过去几年的高速成长,半导体行业各个细分领域,已经基本被投资机构挖掘过了,2023年的热点轮动,将会是‘商业落地’。前几年凭借风口和概念,受到资本追捧的赛道和相应项目,其发展是否符合预期、产品是否能够真正实现商业落地,将会是下一步投资机构关注重点。

2022年,全球平均芯片交货周期增速持续走低,其中下半年芯片交期缩短态势尤为明显,12月一度降至24周,创下2017年以来最大月跌幅。综合来看,持续日久的供应链问题得到缓解,行业进入新的库存调整周期。

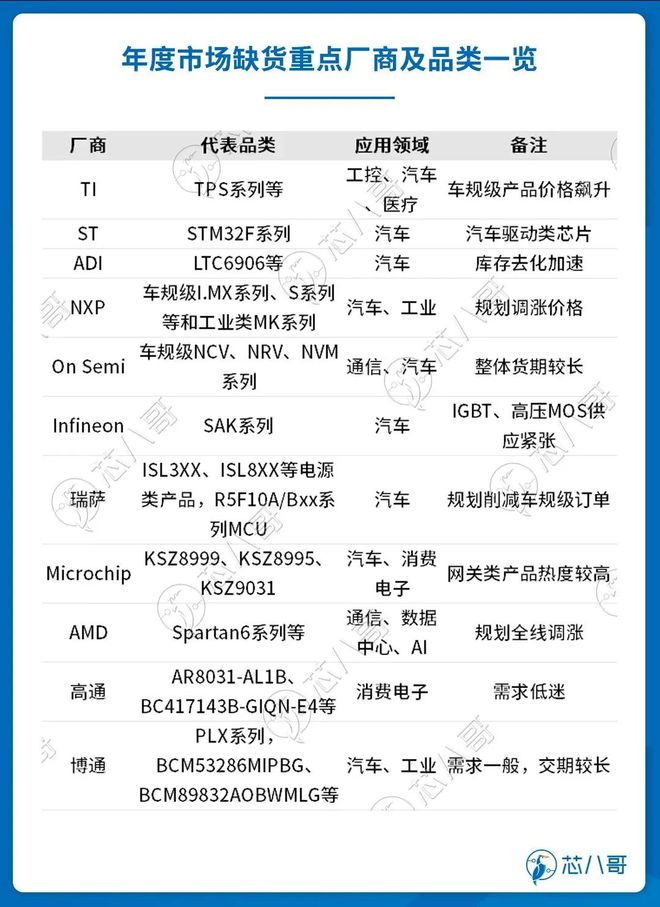

从重点芯片供应商看,2022年各细分品类货期及价格普遍有所下调,以模拟、存储类为代表的产品跌幅最大,车规、工控等维持高景气度。具体来看:

MCU类产品中,ST、NXP、Infineon等为代表的车规级产品量价齐升,但TI、NXP等消费/通用类都呈现一定下滑趋势。

FPGA类产品中,头部厂商的交期从22Q1开始进一步拉长,至今供应仍未见好转。具体原因来看,受益于通信、汽车及数据中心等新兴需求推动,FPGA需求缺口不断扩大,Intel和AMD都先后宣布了FPGA调涨规划。

模拟类产品中,ADI、ON Semi等核心厂商供应趋于稳定,包括信号链、开关稳压器等此前热门品类都有一定缓解迹象。

存储产品中,该品类属于2022年下滑趋势最为明显的门类,行业库存去化仍在持续,预计2023年下行趋势维持。除三星外,包括镁光、铠侠及SK海力士等均有减产/缩支的规划。

车规类产品中,以高压MOSFET和IGBT为代表的品类一直维持较高热度,Infineon、ST等厂商料号终端需求旺盛,渠道价格整体相对平稳。

过去一年,元器件分销行业受半导体周期性调整影响,从狂热回归理性。行业正面临周期性拐点,也意味着新的挑战与机会。

从企业订单及实际库存情况看,头部原厂正面临高通膨与高库存冲击,存储芯片、驱动芯片、消费类MCU及模拟类产品等代表厂商库存波动及风险较高。

2022年,车规级和工业类产品仍占据年度热度较高的品类;企业方面,以TI、Infineon及NXP等厂商需求依旧旺盛,ST、高通等年度波动较大,瑞萨、Onsemi下半年走势趋弱。

受终端需求疲软影响,叠加了诸如贸易争端、疫情等多中不确定性因素下,存储芯片、驱动芯片、消费类MCU及模拟类产品成为年度跌幅较大的品类。供应链的周期性波动或来得比以往更加强烈,不确定性增加。

车规级依旧占据年度重点涨价榜单,包括车规级MCU、MOSFET、IGBT及PMIC等产品需求维持较高景气度,随着新能源汽车在2023年持续爆发,车规级品类未来市场增长可期。

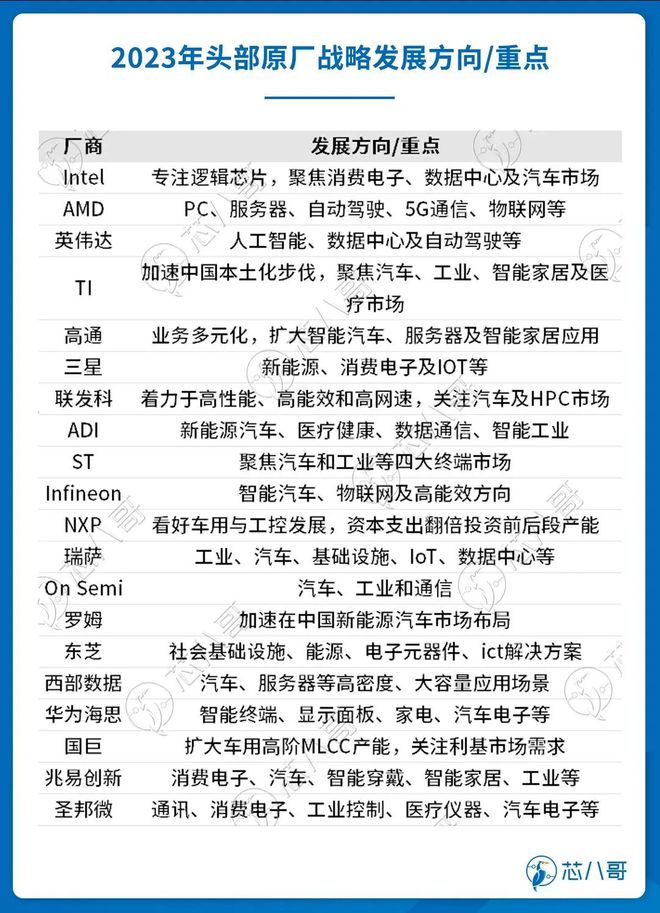

2022年,受消费/家电类和汽车电子/工控/新能源等需求分化影响,芯片市场需求回调趋势明朗,人工智能、汽车、新能源和工业成为头部原厂发力重点。

具体看,以高通、联发科为代表的手机厂商着力转型智能汽车市场,Intel、AMD及英伟达等传统PC巨头发力数据中心和汽车市场应用,汽车、工业和通信依旧是TI、ST、ADI及NXP等传统原厂发展战略重心。国产厂商方面,主要通过智能家居、消费电子等中低端市场突破,积极布局汽车、工业等领域的国产替代。

综上,论从大的宏观环境看,还是具体到各企业交期趋势表明,2023年元器件分销市场“好日子”正在消失,下行趋势愈发显著,不确定性因素增加。芯八哥建议,面对不稳定的市场环境和供需关系,在实际操作过程中,客户和企业采购人员可以结合自身实际需求和产品市场走势等多方面进行评估。此外,可以尝试通过在华强商城查看相应产品的价格、库存和交期等变化信息,实时应对变化中的风险和机遇。

2022年,半导体市场呈现出“终端需求分化→产业链库存环环放大→悲观情绪酝酿→库存去化加速→现货市场两重天” 的周期性调整,供应链的各环节已经受到影响或正在被影响的路上。预计2023年Q2前市场供需链库存去化仍将持续,下半年有望迎来改善。

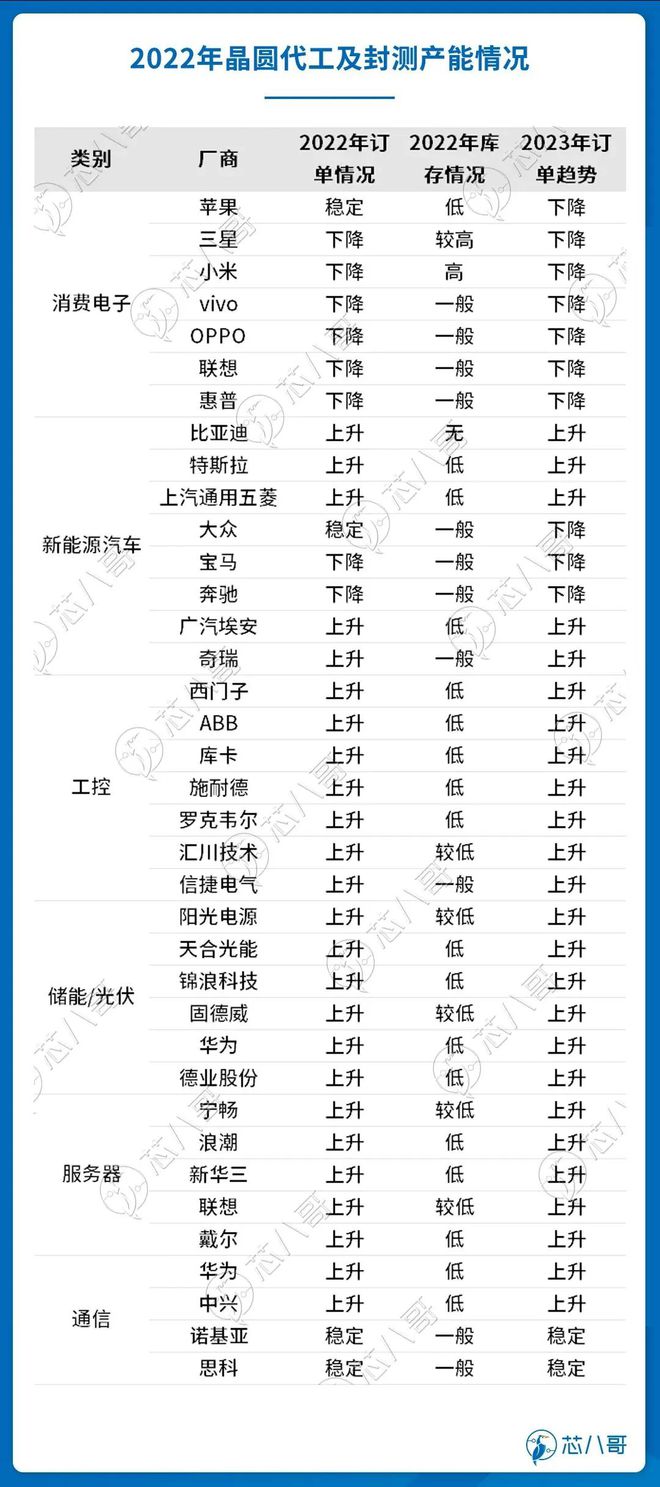

2022年初以来,受终端需求影响,车规/工控与消费类原厂行情两极分化,库存去化调整逐渐由封测传导至上游设备、材料环节。

从制造和封测环节看,2022Q1以来国内及中小封测厂业绩出现预警,制造端下半年产能全面下调。

元器件分销行业作为衔接半导体上下游的中间环节,一向被视为行业“晴雨表”,利润微薄使得元器件分销对于半导体市场的供需敏感度异常之高。2022Q1开始,头部分销商营收环比增速出现一定跌幅,预示着行业景气度出现拐点。全年看,头部分销商营收及利润均有所增长,但大分销商对于2023年业绩增长却维持保守预估。

从2022年主要终端需求看,以苹果、三星及联想等为代表的消费类厂商订单及产能均出现大幅下调;比亚迪、特斯拉为代表的新能源汽车,阳光能源、德业股份为代表的光伏/储能正引领新一轮的行业扩张周期;服务器、工控和通信需求维持稳中有涨。

综上,2022年消费类产品需求大幅削减,新能源及其他新应用尚处于快速扩张阶段,供应链迎来波动调整期,2023年或将成为行业新周期的转折点。

展望2023年,随着全球经济回暖,智能汽车、新能源等新兴产业强势拉动,手机、智能家电等下游消费电子市场需求复苏,芯片库存持续去化,预计下半年元器件需求侧增长驱动供给侧产能逐步释放,行业将迎来新的机景气周期。长远来看,重点关注以下几个趋势:

2022年以来,美国对国内半导体技术出口管制进一步升级,叠加疫情、通胀等不可控因素,在短期内影响国产芯片产能释放。长远看,受益于国内智能汽车、物联网、新能源及5G通信等新增需求,未来一两年半导体元器件需求依旧强劲,尤其是成熟制程的车规级芯片缺货行情将持续到2023年,国产芯片替代进口将成为大趋势。

在特斯拉和比亚迪等头部车企领衔下,新能源汽车发展进入全新阶段,相应的电子元器件用量和市场规模也迅猛上升,有望引领未来几年元器件分销行业新的景气周期,也是未来国产替代发展的大方向。

2022年,随着元器件分销市场竞争日益激烈,为更高效地将市场信息收集反馈,头部分销商加速数字化升级,不断向电商转型渗透,利用电商平台自身的平台优势推动供应链变革。